De acuerdo con el Estudio de la Gestión del Riesgo de Crédito en España, que impulsan Crédito y Caución e Iberinform, el actual contexto económico está provocando un empeoramiento de los plazos de pago en las operaciones comerciales. Frente a los datos de 2019, el mejor registro desde que se realiza este estudio, 2020 refleja el peor comportamiento de toda serie histórica.

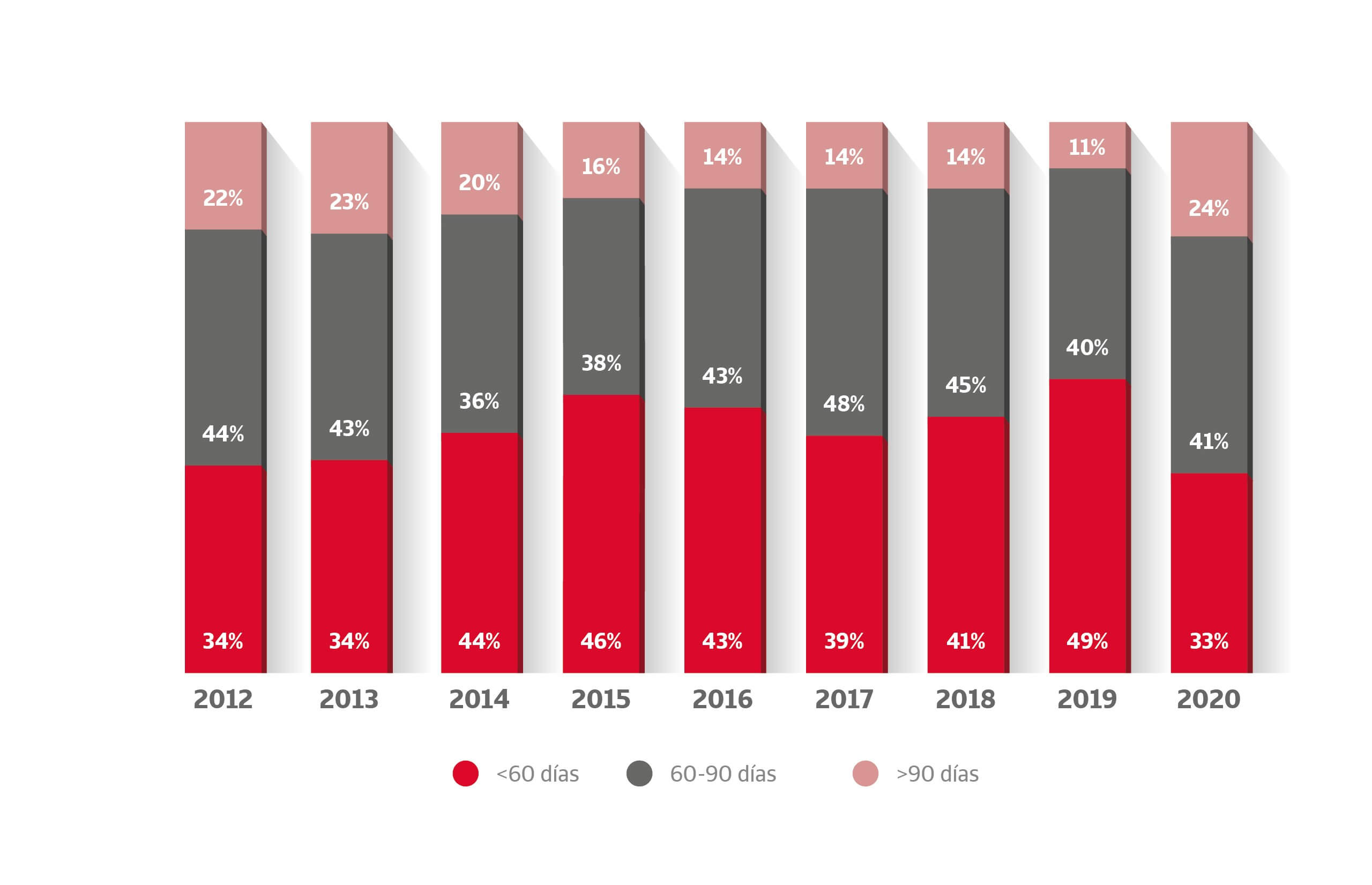

¿Cuál es tu plazo medio de cobro en el B2B?

De acuerdo con el estudio, en el que han participado más de 700 gestores de empresas de todos los tamaños y sectores, un 24% trabaja por encima de los 90 días, una tasa que duplica la de 2019. Solo el 33% de las empresas opera con los plazos inferiores a los 60 días que trató de impulsar la Ley 15/2010 de Medidas de Lucha contra la Morosidad. Hace un año, prácticamente la mitad del tejido empresarial trabajaba a menos de 60 días.

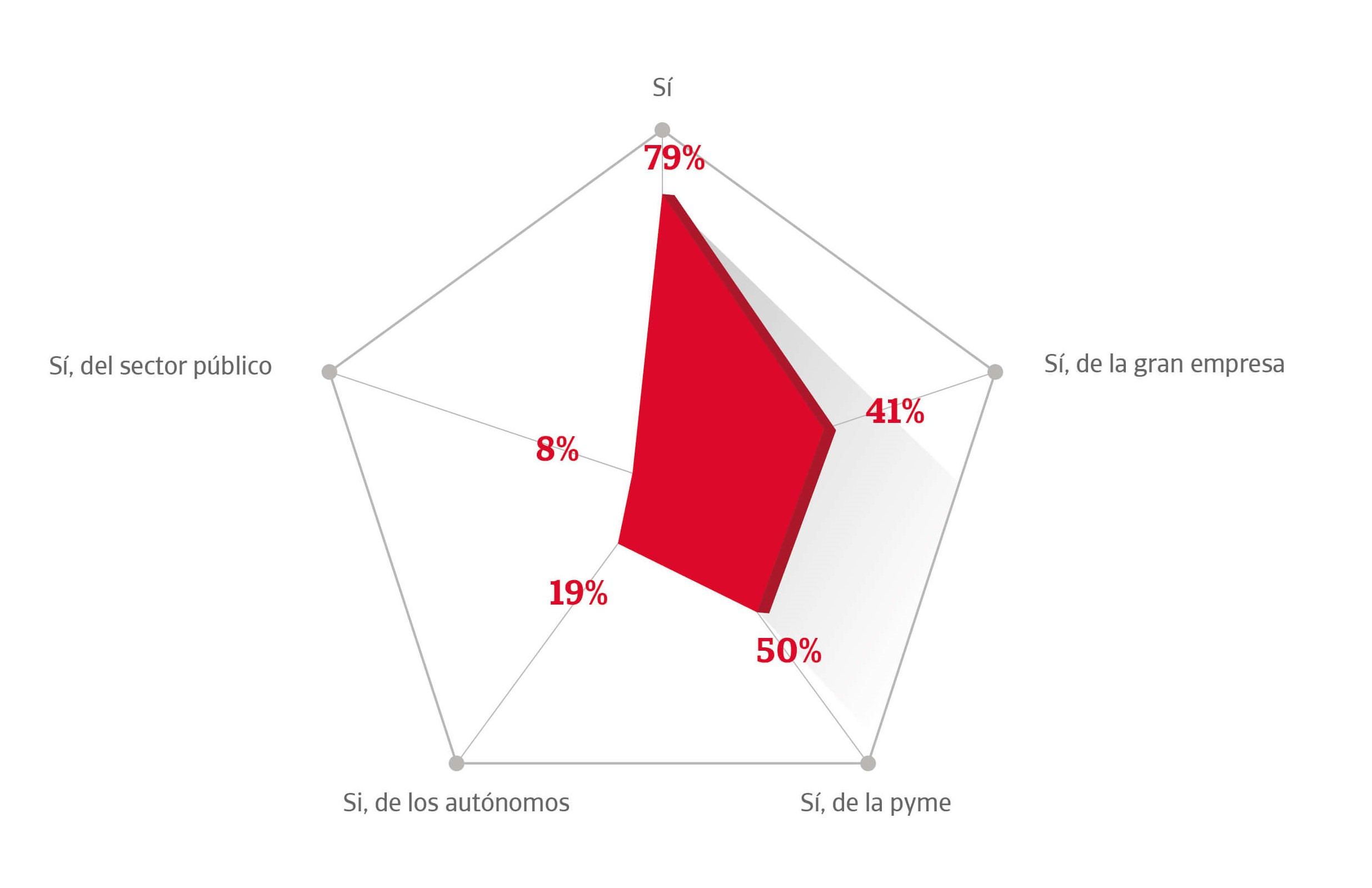

¿Has tenido que aceptar plazos superiores a los deseados?

El 79% de las empresas tiene que aceptar plazos de pago superiores a los deseados para poder mantener su cartera de clientes. El mejor comportamiento se registra en el sector público y el peor entre las pymes. Solo el 8% de las empresas que tiene relaciones comerciales con la Administración tiene que aceptar una extensión de los plazos de pago, un porcentaje similar a 2019. La capacidad de los autónomos para imponer plazos de pago también se mantiene estable, en el 19%.

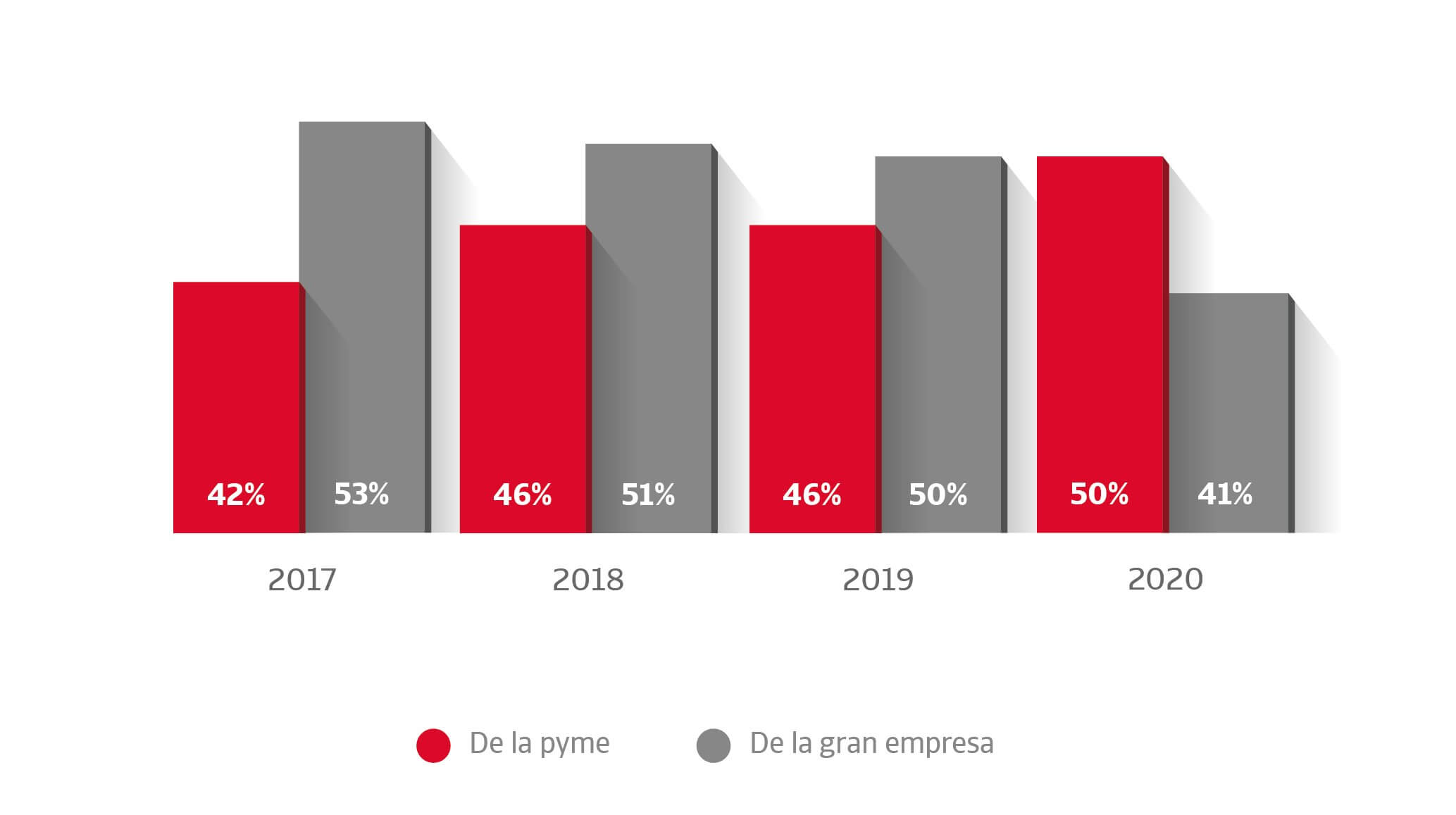

¿Has tenido que aceptar plazos superiores a los deseados?

Por primera vez desde que se realiza este estudio, se registra un peor comportamiento entre las pymes que en la gran empresa. El 41% de las empresas ha tenido que aceptar plazos de pago superiores a los deseados por parte de grandes empresas, frente 50% que ha tenido que alargar los plazos para trabajar con el segmento de pymes. Este giro en el comportamiento guarda relación con otras evidencias que deja el estudio, como el incremento de los problemas de liquidez del tejido empresarial.

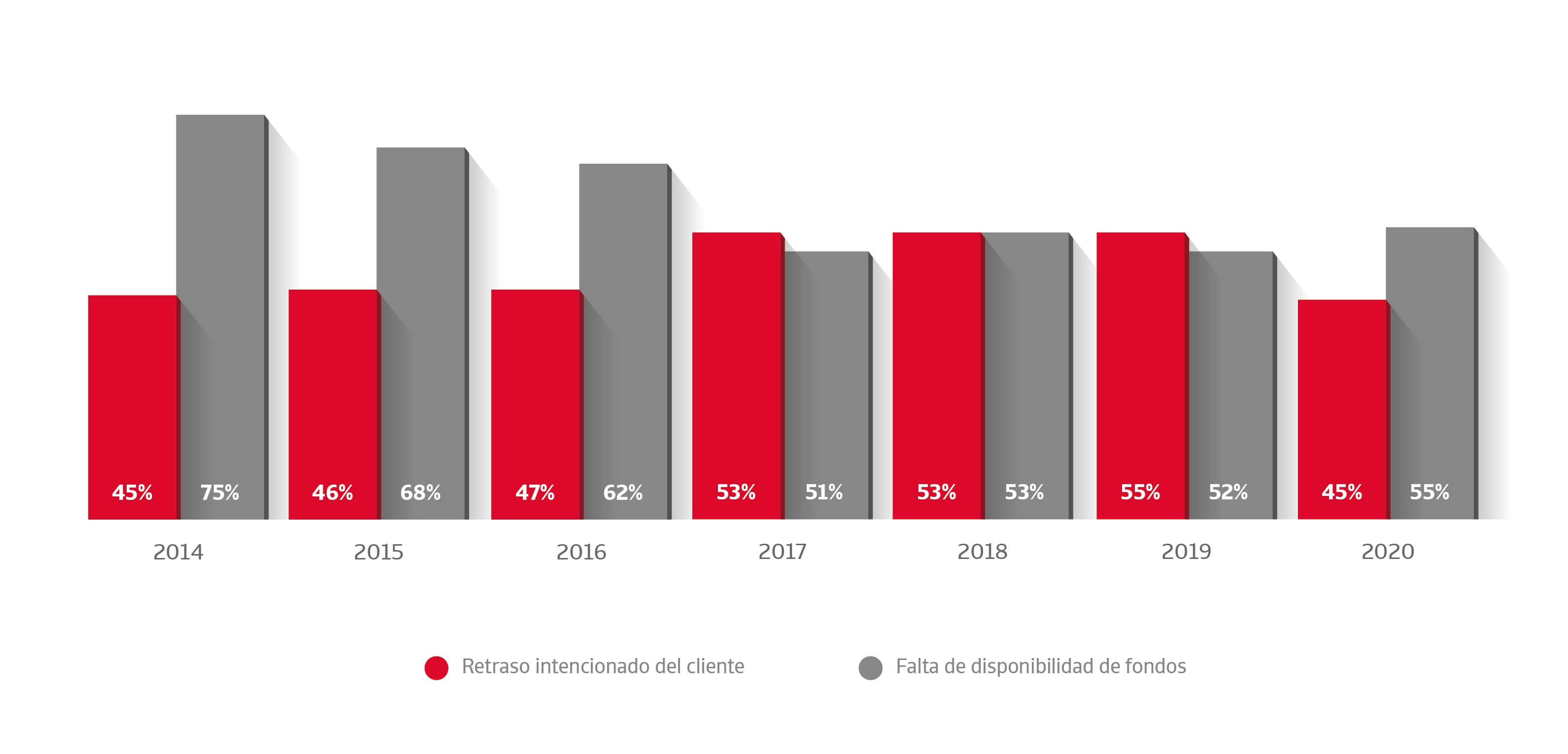

¿Cuáles son las razones de retraso de los clientes?

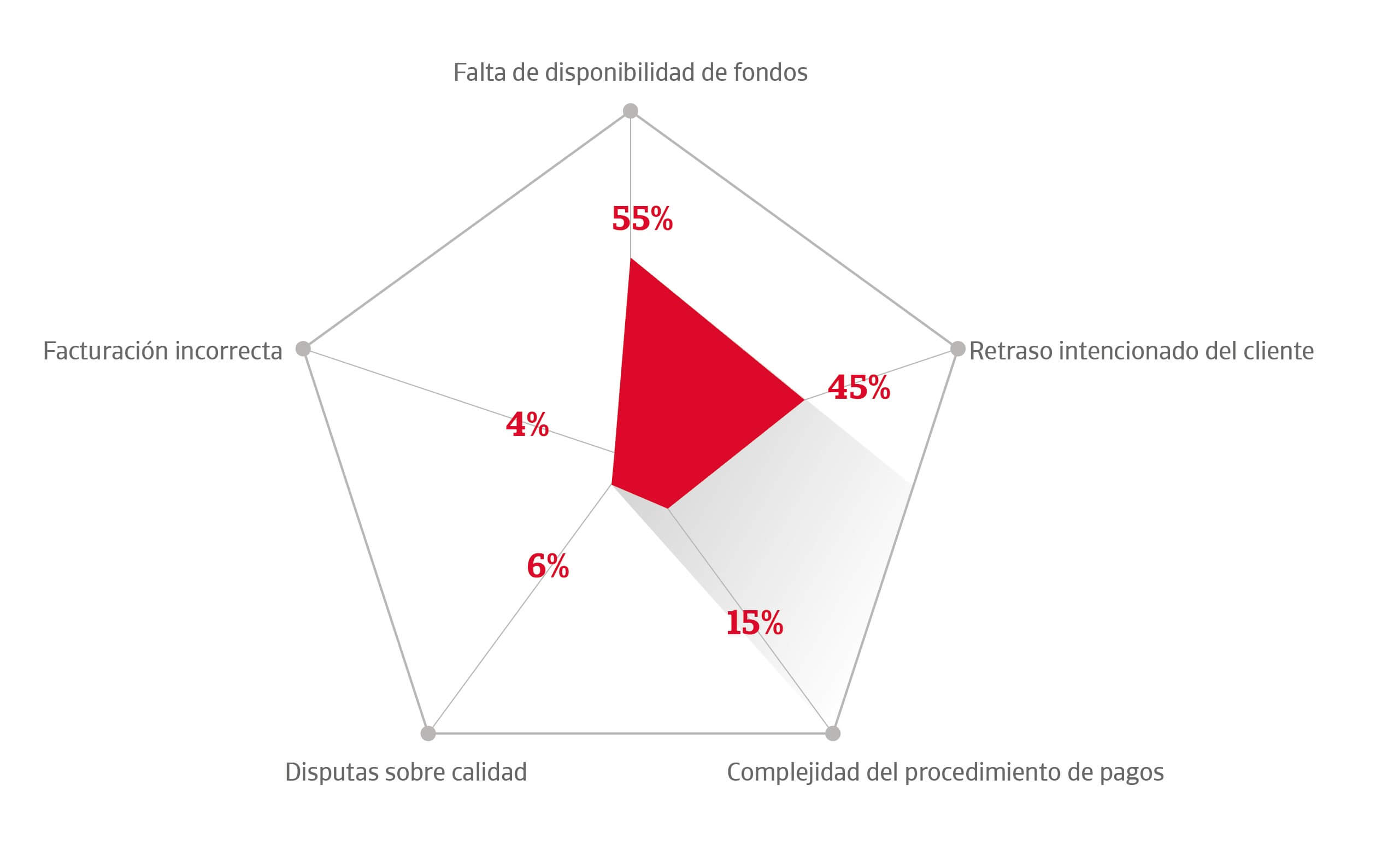

En ese sentido, al abordar las razones que explican la morosidad empresarial, por primera vez desde 2016, la falta de disponibilidad de fondos (55%) vuelve a ser la razón más citada, por delante del retraso intencionado de los clientes (45%). La complejidad del procedimiento de pagos (15%), las disputas sobre la calidad de los bienes y servicios suministrados (6%) o la emisión de facturas incorrectas (4%) completan las motivaciones esgrimidas por los clientes para retrasar sus pagos.

En ese sentido, al abordar las razones que explican la morosidad empresarial, por primera vez desde 2016, la falta de disponibilidad de fondos (55%) vuelve a ser la razón más citada, por delante del retraso intencionado de los clientes (45%). La complejidad del procedimiento de pagos (15%), las disputas sobre la calidad de los bienes y servicios suministrados (6%) o la emisión de facturas incorrectas (4%) completan las motivaciones esgrimidas por los clientes para retrasar sus pagos.

¿Cuáles son las razones de retraso de los clientes?