¿Cómo se hace un análisis de riesgos?

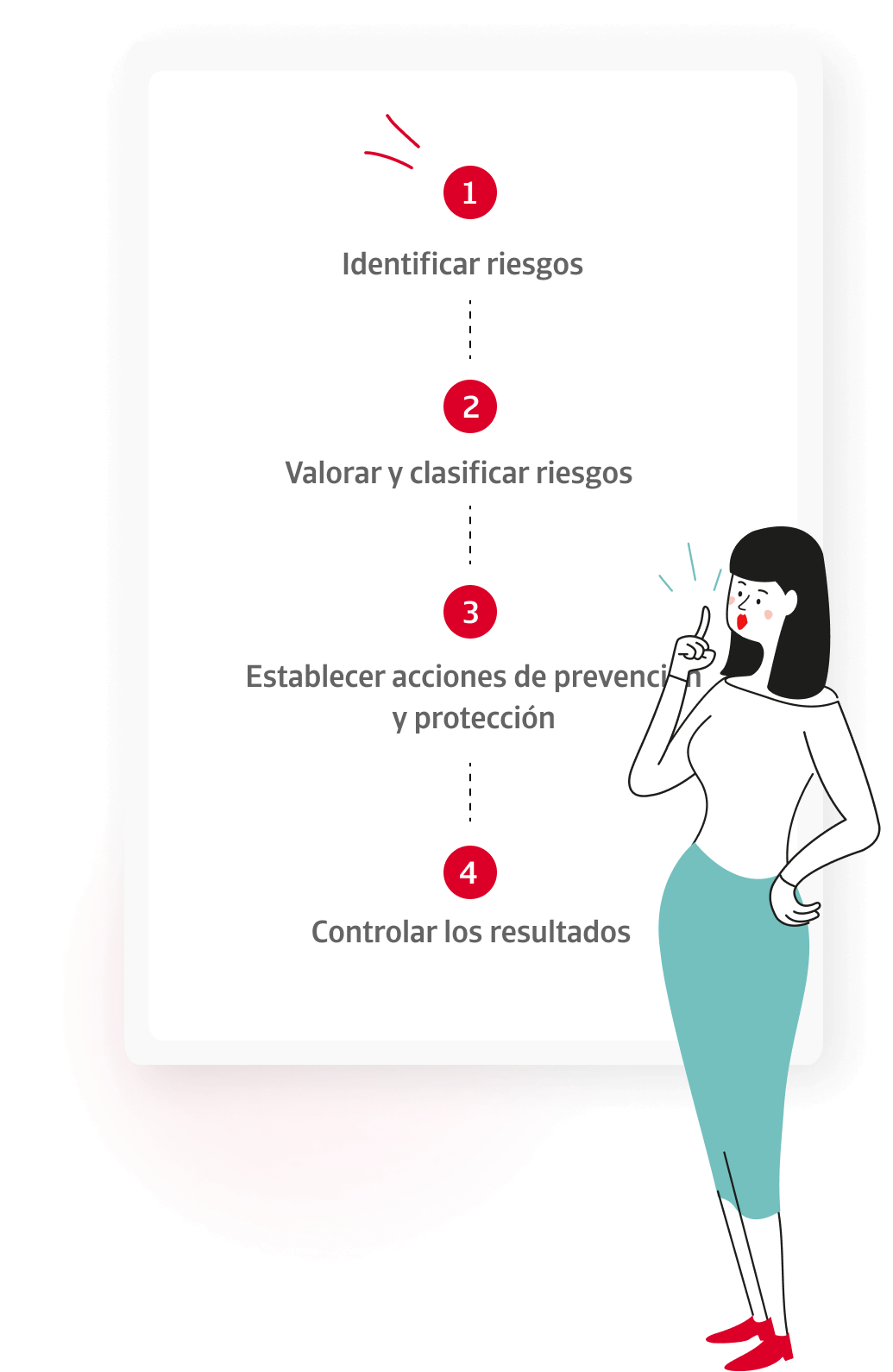

De forma general, el análisis de riesgos sigue una serie de etapas como pueden ser las siguientes:

- Identificar los riesgos: concretar qué tipos de riesgos pueden afectar a la empresa y cómo se relacionan entre sí.

- Valorar y clasificar los riesgos: analizar cada riesgo, valorándolos y clasificándolos por orden de importancia.

- Establecer acciones de prevención y protección: establecer un plan detallado para prevenir y protegerse ante los riesgos que contemple acciones concretas a realizar en cada caso.

- Controlar los resultados: analizar la evolución de los riesgos y de las acciones tomadas para ver si es necesario adoptar nuevas medidas que lleven a mitigarlos.

¿Cuántos tipos de análisis de riesgos hay?

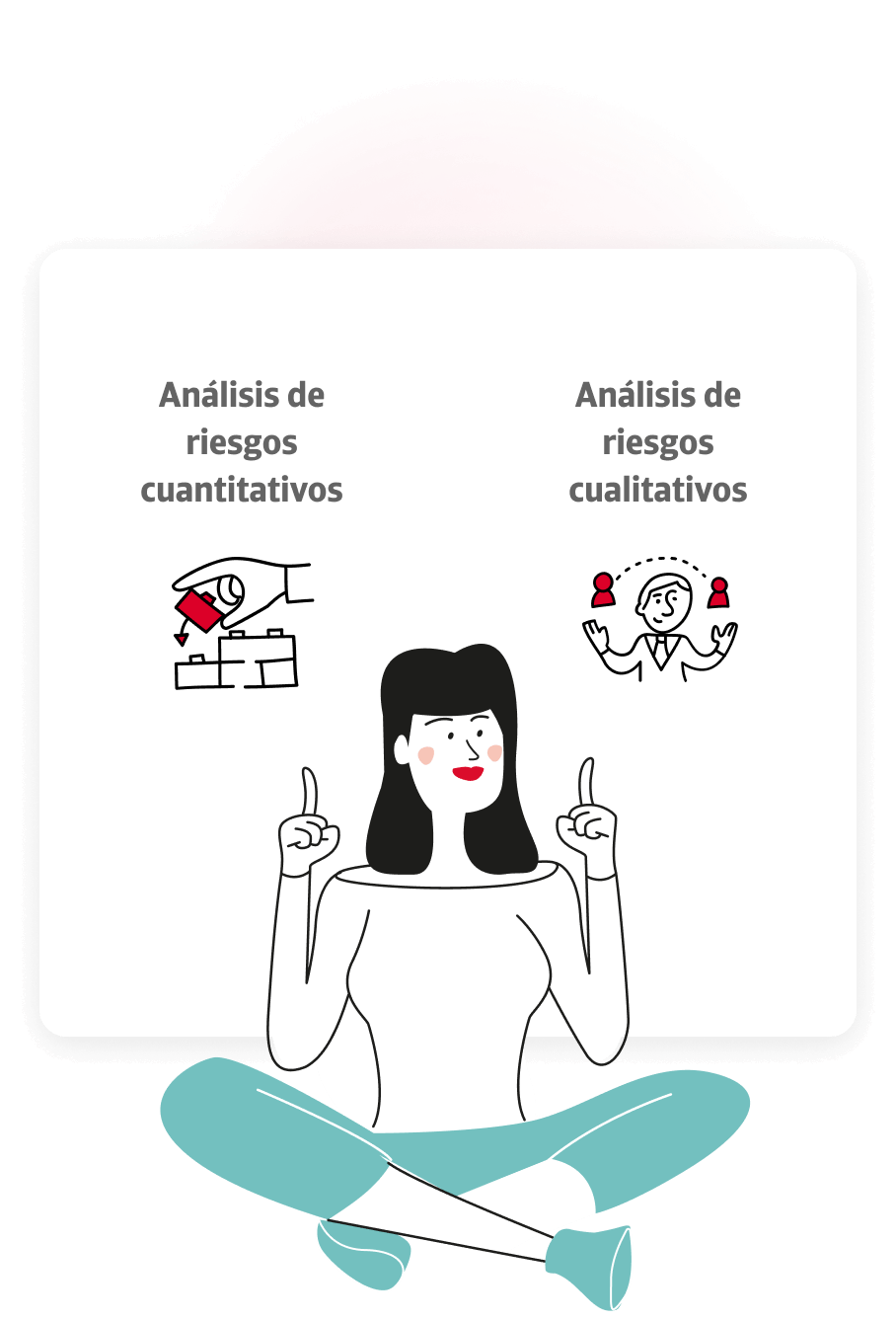

Pueden diferenciarse los siguientes tipos de análisis de riesgos:

Análisis de riesgos cuantitativos

Utilizan escalas de tipo numérico para cuantificar los riesgos en base a su probabilidad e impacto.

Análisis de riesgos cualitativos

Califican los riesgos en escalas no numéricas como por ejemplo: alto, medio, bajo.

Análisis de riesgos mixtos

Utilizan una mezcla de análisis cuantitativos y cualitativos.

¿Cómo hacer un análisis de riesgo de los clientes?

El objetivo final de este análisis debe ser emitir un juicio sobre la conveniencia o no de conceder crédito comercial a los clientes, así como fijar el plazo de pago, tratando de minimizar la posibilidad de impago. En este caso particular, las fases del análisis son las siguientes:

- Conocer bien a los clientes

Para ello es necesario contar con herramientas que permitan segmentar, de forma objetiva, los niveles de riesgo de los clientes con el fin de poder analizar en mayor profundidad a los que presenten más riesgo. - Disponer de información actualizada

La información utilizada para la toma de decisiones importantes de negocio como la conveniencia de conceder crédito comercial a un cliente debe estar contrastada. - Integrar información interna y externa

Cuando el número de decisiones a tomar sea elevado o esté descentralizado, será importante automatizar el proceso y cruzar la información de las fuentes internas de la empresa (base de datos del cliente) con externas (facilitadas por empresas de información).

- Revisar la situación de los clientes de forma periódica

Las revisiones deben consensuarse entre los departamentos comercial y financiero de la empresa, siendo recomendable no dejar pasar más de 6 meses, y deben fijar el límite de crédito máximo y las formas de pago con las que se debe operar con cada cliente. - Valorar la posibilidad de apoyarse en herramientas externas

Con el fin de mejorar este proceso de análisis y decisión, se pueden utilizar herramientas de analítica avanzada como Insight View, o recurrir a la opción del seguro de crédito, que permite transferir a un tercero el riesgo de impago.